园林行业即将实现蜕变!

发布时间:2018-12-19 , 发布人:华恒智信分析员

园林板块今日午盘后大举拉升逾3%,强势领跑沪深两市。之前我们对于这一板块印象可是风雨飘摇,上市公司危机频发,股价集体遭腰斩,成分股估值都十倍出头依然无人问津。如今它真的咸鱼翻身了吗?本文为大家剖析下园林公司核心竞争力。

一、商业模式:EPC/PPP

概念上讲,园林工程是综合景观建设,包括园林建筑工程(亭、廊、榭、花架)、园林构筑工程(筑山、水体、道路、小品、花池)和园林绿化工程(道路绿化、行道树移植、庭园绿化、绿化养护),可以看出基本都是围绕环境建设,属于环保分支。

A股上市公司大约有20家,其中以东方园林、岭南股份、铁汉生态、蒙草生态、美晨生态、文科园林、杭州园林、普邦园林、棕榈股份、大千生态等为主。

从商业模式来看,根据上市公司主营业务可以将其分为工程、运营、设备三大类。首先需要了解几个概念——传统施工、EPC、BOT、PPP。

EPC模式:俗称交钥匙工程,从工程的设计、施工、设备安装都是一家承包商完成,资金相对充足,适用于专业性强的大中型项目。2000年到2008年是快速发展阶段。

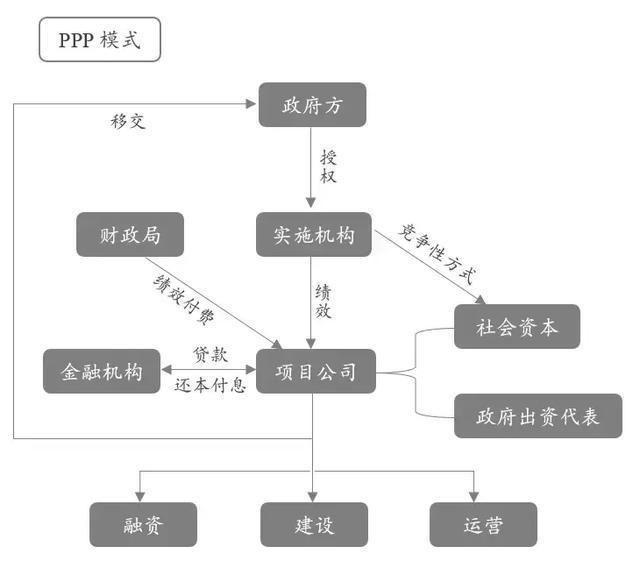

PPP模式:公私合营,项目融资,是政府与社会资本成立公司,以后期运营分红作为收益,投资大,前期对资金渴求强烈,主要用于公共服务类项目。2014年开始飞速发展,但是2017年政策调整出现急刹车。

两者异同和特点具体见下三张表:

两者业务模式如下图,EPC是政府公开招标,承包商负责设计采购和施工:

PPP是政府参股和社会资本(企业)成立特殊目的主体公司(SPV),承接PPP项目发包给该企业,从银行贷款融资进行项目的建设运营,建设期银行贷款支付项目款,运营期政府依靠财政收入将SPV公司垫付的工程款逐年还清,SPV公司再还银行贷款。

目前国内园林工程类公司主要是这两种模式,东方园林这两年是9成PPP,铁汉生态大约70%,占比都还是挺高的,岭南股份则表示公司生态板块中PPP项目订单和EPC项目订单大概占比为5:5,随着PPP行业整顿,预计未来这些公司PPP占比都会下滑。

二、行业护城河

国内园林本质上是工程类公司,严格意义上说不存在深度护城河,我们只能从横向竞争力来分析,园林工程核心竞争力要素:融资能力、现金流水平、订单和技术。

1、融资能力

以10亿规模的15年PPP项目为例,一般建设期2年,运营期13-15年,企业前期需要垫资20%-30%资金——注册一个SPV公司注册资3亿,企业出资2亿,政府以其他方式出资1亿,剩下的银行贷款。

工程前面两年建设期需要大笔投入阶段,后面15年才能慢慢通过政府财政收入逐年收取运营费用,这给企业带来了很大的资金压力,对融资成本较为敏感,在这两年金融去杠杆、信用收缩的背景下,更面临发债失败风险和银行借贷收缩风险。

因此,园林类上市公司应收账款和负债率都很高,负债率行业中位数在60%,美丽生态、东方园林、岭南股份、铁汉生态、棕榈股份、蒙草生态都超过这一水平(上图),融资能力成了园林工程类公司的生命线,一旦融资渠道不畅,很容易发生危机。

有的公司和地方银行关系紧密,可以取得较高额度授信,授信额度以内的贷款利率不变,情况稍好。

相对于资金紧缺的PPP项目,现在很多公司开始由PPP转向EPC,也是缓解资金压力的一个可行途径。

今年出问题的公司大都在资金链,都是因为缺钱,很多不得不贱卖股权:

11月,东方园林公告称,北京市朝阳区国资委旗下的北京市盈润汇民基金管理中心,将作为战投受让何巧女等不超过公司5%股份,并且拟非公开发行优先股,募资不超40亿,目标负债率从70%降到60%,还在马不停蹄的发行债券。

10月,兴源环境公告称,控股股东拟分别向两家国有资本平台转让23.5%-30%的公司股份及10%-15%的公司股份;棕榈股份控股股东向南京国资上市公司栖霞建设转让5%股份,转让后栖霞建设成为棕榈股份的实际控制人。

9月,美晨生态控股股东向山东维坊城建集团转让10%股份,11月再次转手16.86%的股份给潍坊城投和诸城投资,潍坊市国资委已成为实际控制人。

5月,铁汉生态停牌,最近公告称拟筹划引入国资战略股东,继续停牌之中。

2、现金流水平

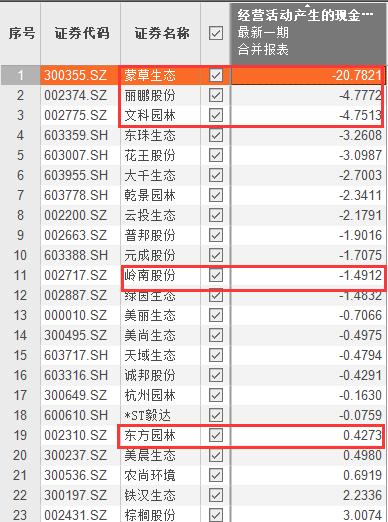

融资能力解决的是资金来源渠道问题,而现金流水平则是企业高速发展的底盘,底盘不稳迟早翻车,园林类公司业务投入需要大量资金,和政府打交道,回款较慢,同时业务规模增速迅猛,现金流都比较差,经营活动产生的现金流净额基本都是负。

趋势上东方园林最早转正,但是三季度环比下滑明显,仅为4273万,岭南股份出现环比大幅改善,但是还没转正,蒙草生态、文科园林等非常不容乐观,蒙草生态超过-20亿。

经营活动产生的现金流量净额(2018Q3,单位:亿)

3、订单

品牌效应、设计能力、资质级别、政商关系是拿单的前期因素,项目筹资能力是后期订单落地的关键因素,签订的框架协议、意向性订单意义不大,资金能迅速到位、按时落地的订单才有价值。

本次PPP收紧之前,东方园林已经实现了全国布局,蒙草生态以内蒙古大本营为主,受制于内蒙的财政压力,铁汉生态的订单主要在西南、华南地区,岭南股份除开东北和西藏内蒙甘肃,剩余省份已经基本覆盖,还是同类公司第一个在雄安新区中标的,其他几个也都是区域性布局。

PPP收紧之后,大家都开始回归EPC,会面临强大的央企竞争,拿单难度不小。

4、技术

曾经一位从事二十多年环保产业的老总吐槽说:国内赚点钱太辛苦了,原本是高技术壁垒的产业,被大家硬生生做成了工程类业务,粗放型、低水平是典型特征。

短期看似技术带来的差距貌似不大,长期随着行业的精细深入发展,无论是在水治理、生态修复,还是景观设计,技术未来会越来越重要。

三、案例分析:岭南股份

1)双主业均衡发展,现金流相对较好

这是公司的一大突出优势,生态和文旅双主业发展,既能相互促进融合发展,又能在行业调整之时具有更强的抵御风险能力,公司的生态板块产生的利润和文旅板块产生的利润大概占比为7:3,文旅板块高毛利高现金流为生态板块提供了相互支持促进。

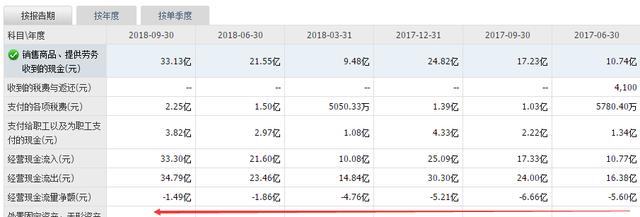

得益于此,今年同类公司现金流急速恶化的情况下,岭南股份经营现金流量净额从去年三季度的-6.66亿改善到今年三季度的-1.49亿,即将实现扭转。

公司生态板块中PPP和EPC大概占比为5:5,PPP项目因为众所周知的原因,今年对PPP的态度是慎之又慎,非常重视EPC的落地,未来EPC占比会逐渐提高,继续保持相对高速增长可期。

2)地处东莞,融资能力突出

公司地处东莞,老板人脉深厚,有东莞银行大额授信,锁定了利率,同时债券股权融资渠道相对通畅,今年成功定增和发债,还积极引入了战略投资者达渡资产。

正是因为上述两大方面优于同行,岭南股份成为今年唯一一个股价没有崩盘的园林工程公司,今年净利润目标7-9亿,经营现金流量净额一旦转正,估值具备很大提升空间。

四、案例分析:蒙草生态

蒙草生态是PPP兴起之后表现最耀眼的园林股,但今年初我就表明非常不看好,目前股价自最高点跌幅超过75%,究其原因?

公司地处内蒙,融资渠道受限,地区财政吃紧,项目落地难度加大、回款压力不小,彼时出现发展失速风险,现金流开始恶化,背后是是这两年股东忙于做市值管理套现,业绩过度透支,套现完毕之后开始现原形。

蒙草生态减持历史:

2014年6月,公告孙先红累计减持244万股(除权倒推折合780万股);

2015年3月,公告孙先红累计减持229万股(除权倒推折合733万股);

2015年3月,公告孙先红再次累计减持488万股(除权倒推折合1561万股);

2017年3月,公告徐永宏拟减持342万股;

2017年7月,公告董事长及其一致行动人拟减持2140万股;

2017年10月,公告控股股东王召明拟减持5200万股(减持1000万股之后提前终止)。

【结论】

2018年即将过去,展望2019年,经济下行压力下,融资环境有望放松,园林板块出现估值修复,现金流和融资能力较强的公司能够在曲折中前行,实现蜕变。

【总结】

2018年即将过去,展望2019年,经济下行压力下,融资环境有望放松,园林板块出现估值修复,现金流和融资能力较强的公司能够在曲折中前行,实现蜕变。

来源:澄泓财经

扫一扫,关注

扫一扫,关注