影视圈大佬集体“哭穷”:“钱荒”真的来了?

发布时间:2018-06-21 , 发布人:华恒智信分析员

前央视主持人崔永元在社交媒体上曝光了华谊兄弟董事长王中军的海外豪宅,为揭露影视圈偷税漏税行为而造势。但6月18日上海电影节期间举行的一场影视领袖峰会上,王中军的弟弟、华谊兄弟副董事长王中磊公开表示,民营的龙头电影公司都没有钱。一家公司不可能占据全产业链,考虑将华谊兄弟的影院卖给万达,票务网站卖给阿里。

“哭穷”的不只是王中磊。与王中磊同台发言的光线传媒董事长王长田直言,影视行业上市公司面临“增发难审、发债不批、质押难做”的困境。乐创文娱董事长张昭表示,境内的二级市场以散户为主,融资工具又极为有限,影视公司很难获得股东的战略支持。

娱乐圈的A面是明星天价片酬,崔永元公开的一份合同显示某明星四天收入六千万元;B面是影视公司的“钱荒”现状,2017年A股影视板块10家公司抛出定向增发预案,只有1家获批。

对于中国影视公司来说,直接融资通道几乎关闭,间接融资体系则远未建立。张昭曾告诉时间财经,国内影视公司难以从银行获得信贷支持,问题在于市场上缺少成熟的、可评估的商业模式。

“有地方的税收优惠不去享受,电影公司都要当傻子?”王长田还为影视行业到霍尔果斯注册的避税行为进行了辩护。事实上,霍尔果斯的争议已经成为过去。时间财经了解到,2018年1月起,霍尔果斯当地的增值税返还政策、个人所得税优惠政策就已暂停,数以千计的影视公司或因此由盈利转为亏损。

值得一提的是,时间财经分别梳理了一级市场、二级市场和银行、信托等间接融资渠道的公开信息,发现了比“明星偷税漏税”问题更为紧迫的行业危机——“钱荒”。

大股东高比例质押成常态

6月中旬,一则华谊兄弟实际控制人的股权质押公告,一度引发了公司股价震荡。王中军、王中磊两兄弟的高比例股权质押甚至被外界解读为“疯狂套现”甚至“跑路离场”,即便华谊兄弟事后发表声明澄清。

根据公告,华谊兄弟公司法人代表、董事长王忠军以及总经理王忠磊质押股份占公司总股本的19.86%和6.19%,占其所持股份的89.99%和83.2%。

高质押率并非华谊兄弟专属。据同花顺统计数据显示,截至6月12日,申万行业分类影视板块控股股东质押率超过其持股比例七成的有11家。

控股股东质押率较高的影视公司均为民营影视公司,大股东质押比例最高的是当代东方和北京文化,两家控股股东股权质押均已经达到100%,包括华谊兄弟、唐德影视、中南文化等上市公司大股东质押比例都超过了80%。

有券商分析师表示,2016年多家影视公司发起了并购重组预案,2017年实施并购过程中资金缺口较大,股权质押成为对外投资及补充流动资金的重要方式。

光线传媒董事长王长田一直维持着较低的股权质押比例,但在2017年情况则发生改变。时间财经梳理发现,王长田首次通过光线控股进行股权质押是在2014年7月2日,质押3940万股,占其持有本公司股份总数的 7.2%,占本公司总股本的 3.89%。到2016年1月,光线控股的股权质押比例也仅为为20.36%。但到2017年1月则攀升至52.76%,目前的股权质押比例已经接近60%。

王长田的亲属股东也质押了手中光线传媒的股权。公司2016年报披露,王长田弟弟王洪田持股1.37%,质押3000万股,股权质押比例高达74.89%。他妹妹王牮持股1.15%,质押1380万股,股权质押比例也达到41.03%。

2018年3月12日证监会实施的股权质押新规要求:单只A股股票市场整体质押比例不超过50%,华谊兄弟、光线传媒等影视公司并未越过这一政策红线。

但这也意味着股权质押融资的额度被降低。

王长田在影视领袖分论坛上表达了担忧。他表示,定增和发债基本不批,股权质押现在也受限制,另一边是制片成本越来越高。

进入IPO辅导期的博纳影业也面临同样的困难。其董事长于冬在此前的上海电影节金爵电影论坛上表示,博纳拍戏不请贵的演员,也请不到。一味靠资本市场融资,来抬高电影投拍门槛是不现实。

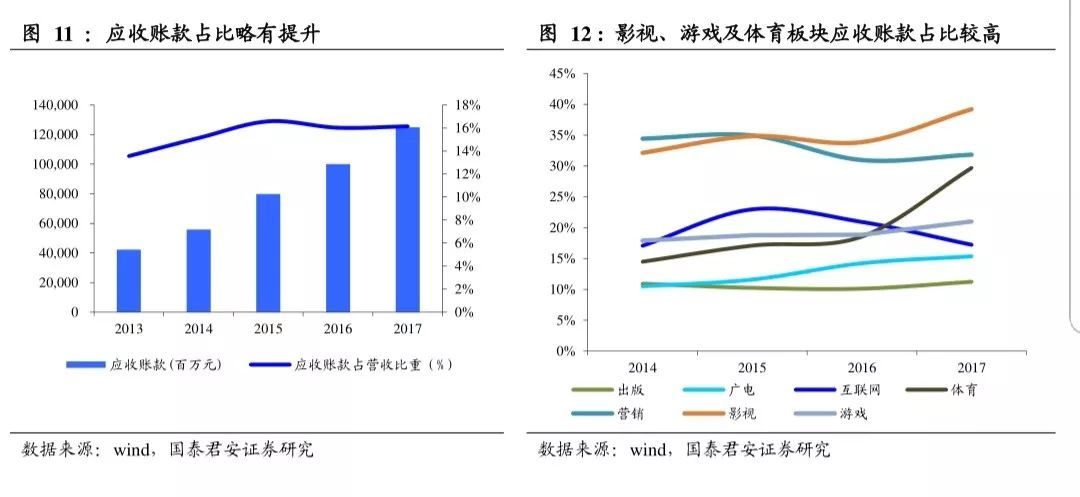

国泰君安传媒行业研报显示,影视板块的应收账占营收比重近五年来持续增长,2017年底已经接近40%,远超传媒板块平均水平,反映了电影公司周转率下降,坏账风险持续增加。

再融资通道收窄

乐创文娱董事长张昭对影视行业上市公司再融资颇具发言权。2016年至2017年,乐视网曾谋划并购乐视影业完成重组,多次调整定向增发的重组预案,仍以失败告终。

同期的多家影视公司并购重组鲜有成功案例,2017年被媒体定义为文娱并购大“灾年”。Wind资讯统计发现,2017年共有近10家影视类上市公司公布定增预案,仅中文在线的定增于今年1月5日获得发审委通过,但中文在线最终并未进行配套融资。在监管层看来,高溢价、高业绩承诺和高杠杆是文娱行业并购重组案的通病。

高溢价背后是明星造富运动。以2016年12月公告的长城影视收购首映时代交易案为例,导演顾长卫、明星演员蒋雯丽、马思纯参股的首映时代,净资产账面值虽然只有4201.58万元,但其100%股权作价高达13.5亿元——溢价31倍。

高业绩承诺意味着对赌风险。以暴风集团计划以10.8亿元的价格收购稻草熊影业60%的股权的并购案为例,刘诗诗等稻草熊影业股东给出的业绩承诺是,2016年至2018年稻草熊影业扣非净利润累计不低于4.36亿元。但稻草熊影业2015年全年净利润只有2852.08万元。

高杠杆则存在空手套白狼的嫌疑。以赵薇夫妇操作的龙薇传媒收购万家文化案为例,近31亿元的收购款中,仅6000万元为赵薇方面的自有资金,其余部分为15亿元的股权质押融资款和15亿元的借款。

总结影视行业2017年再融资败局的经验,赛富亚洲投资基金的首席合伙人阎炎对时间财经表示,监管层对影视公司对商誉无法评估,二级市场上影视板块的寒冬还在后面。塞富亚洲是《战狼2》出品方北京文化的股东之一。

博纳影业已经进入上市辅导期,但于冬也不看好A股影视板块的行情,他预测:“随着业绩对赌期限的临近,影视公司的股价会继续下行。”

信贷体系缺失

发债及定增等直接融资收紧之外,影视公司也面临间接融资的困境。张昭曾对时间财经表示,好莱坞的融资以IP拥有者即六大片场自有资金为主。其次,主流商业电影配有银行的信贷资金支持,但国内谈信贷体系的支持还言之尚早。“整个产业要知识产权化,知识产权有可持续变现的案例,银行才会有参考,配比资本上的估值。”

颇具讽刺的是,2009年工商银行向华谊兄弟和保利博纳提供的贷款,成为中国国有大型商业银行首次介入民营文化产业的标志性事件。但整个银行影视相关信贷规模增长却难以满足不断攀升的制片成本。

影视信贷的难题之一是无形资产质押的风险。华夏银行北京分行文创贷相关负责人告诉时间财经,影视版权作为无形资产,具有较强的随意性,难以准确的衡量版权质押时真实的内在价值。

此外,影视公司的现金流主要依赖票房,这也是信贷还款的第一来源。但现实情况是,票房收入与版权评估价值不一定是呈现正相关,当下中国电影市场,一部电影的票房影响因素更多取决于院线排片和线上预售,这使得过往的现金流状况不具备参考价值。

时间财经了解到,针对影视文娱公司的投贷联动是现行的金融解决方案之一。银行联合外部投资机构,进行投前贷后模式或贷前投后模式:投前贷后模式下,投资机构先投资,银行跟进贷款;贷前投后模式下,银行先贷款,投资机构投资款进入后,企业偿还银行贷款。

但这一方案依赖于影视公司在吸收投资的规模增长。目前看来,即便光线传媒这样的上市公司,其吸收投资获得的现金流也极为有限。财报数据显示,2015年至2017年的筹资活动现金流中,光线传媒吸收投资所获的现金分别为27.8亿、2500万及1800万,借款所获现金近三年均为零。

出席影视领袖分论坛的阿里影业CEO樊路远认为,行业低谷也意味着投资机会,仍看好头部影视公司。目前,阿里巴巴在光线传媒、博纳影业、万达电影和华谊兄弟四大影视公司中均有持股。

张昭认为,影视公司估值普遍走低,此时选择战略投资比财务投资更加重要。此前,融创中国已经取代乐视控股,成为乐创文娱控股股东。

直接融资渠道收窄,间接融资体系仍为建立,影视公司眼下只能选择抱紧大腿。在影视领袖分论坛上,王中磊甚至表示,可以考虑将华谊兄弟旗下影院出售给万达,票务网站转让给阿里,合作共赢。

最新消息是,华谊兄弟日前公告称,公司实际控制人、董事长王忠军计划在未来12个月内,拟通过深交所系统增持公司股份,增持金额不低于1亿元,资金自筹。

来源:北京时间

扫一扫,关注

扫一扫,关注