行业观察:六家上市航企的半年市场表现

发布时间:2017-09-04 , 发布人:华恒智信分析员

日前主要上市航空公司陆续公布半年业绩,本文主要分析各上市公司2017年上半年市场运营层面的表现。相较去年同期,本次半年报期间变化较大的公司是海航控股与东航,海航将天津航纳入报表,而东航则转让东航物流100%股权,这些变化都致使报表中部分数据发生较大的变化。

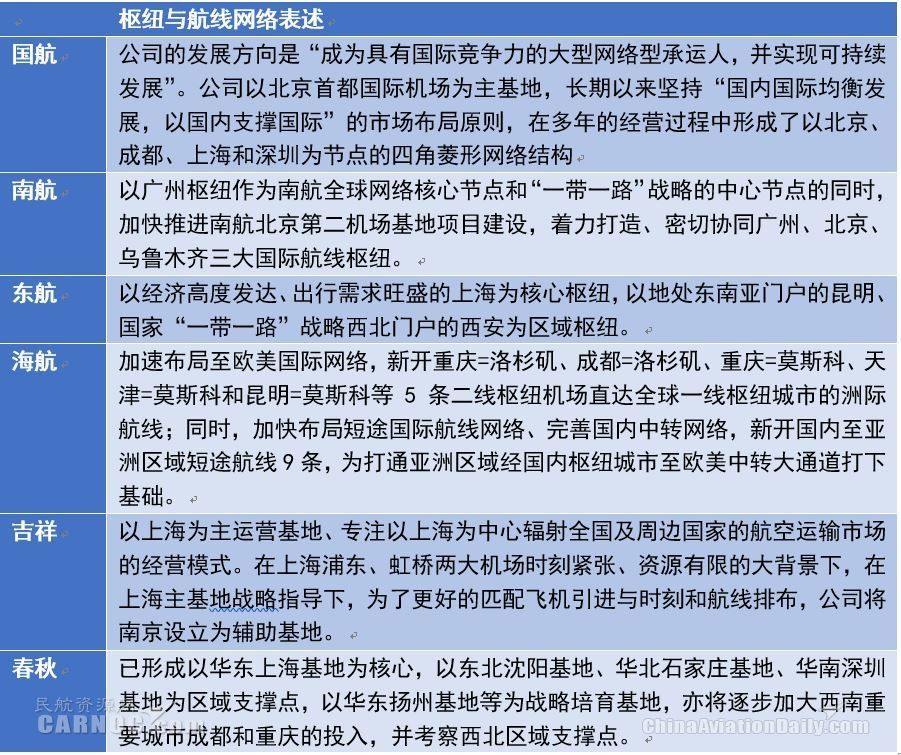

中长期发展-坚持其既定的航线网络战略

在关系到航空公司中长期发展的枢纽与航线网络部分,各上市航空公司用不同的方式展示其战略。国航强调其“四角菱形网络结构”,南航强调其在三大国际航线枢纽的发展,与此前各类报道中所见的“广州、深圳一体化的双枢纽”有一定变化。值得一提的是,南航表示其第六航权收入同比增长50.4%。国际枢纽中转收入同比增长25.6%。反映出南航广州枢纽建设持续取得进展。海航航线网络发展的重点仍是国内二线枢纽机场直飞欧美一线枢纽城市。笔者认为这样的策略仍将是未来几年海航发展的重点。吉祥航空将在2018年引进787机型,未来投放在上海还是南京辅助基地仍值得观察。春秋航空作为低成本航空,有别于全服务航空的航线网络。

国航在其半年报中表示“全球大型网络型承运人的双边和多边联营日益增强,竞争方式有所改变。国内三大航加速扩张国际市场,国内中型航空公司纷纷申请开通国际中远程航线,未来获取国际航权资源的难度可能进一步加大。在欧美远程航线上,公司虽然占据区位和时刻等方面的优势,但在航线网络、产品和服务方面与欧美领先航空公司相比仍存在一定差距。”这样的表述也显示出内外部航空市场大环境的变化。

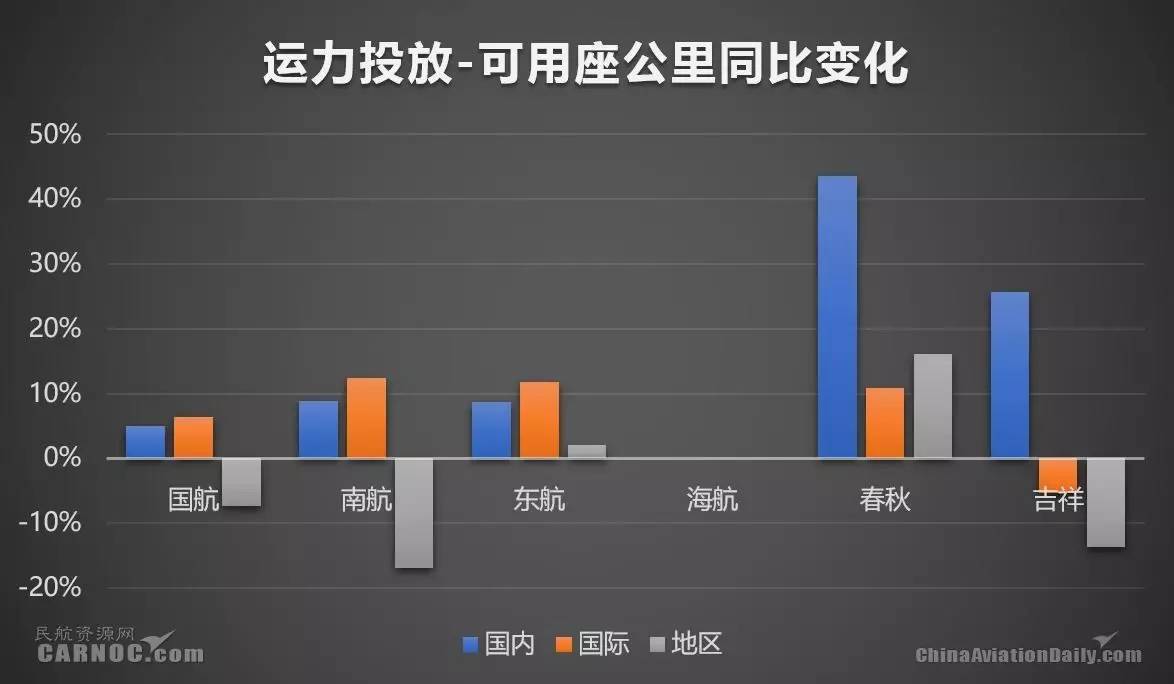

航空公司调整运力投放应对市场变化

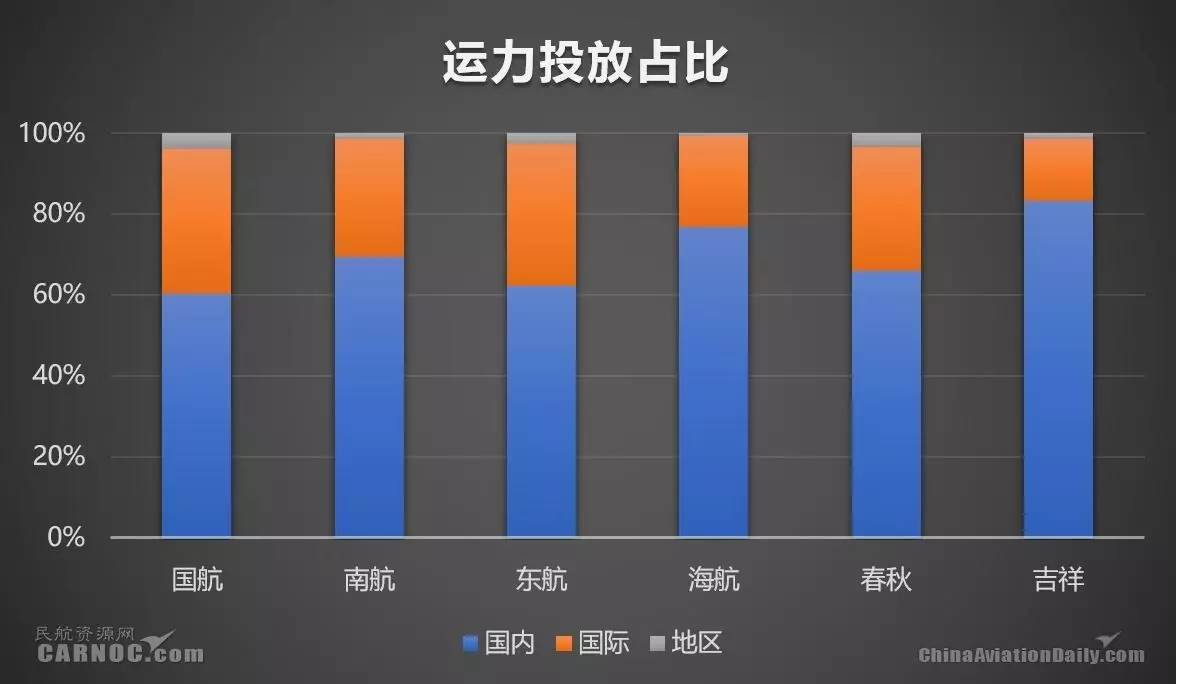

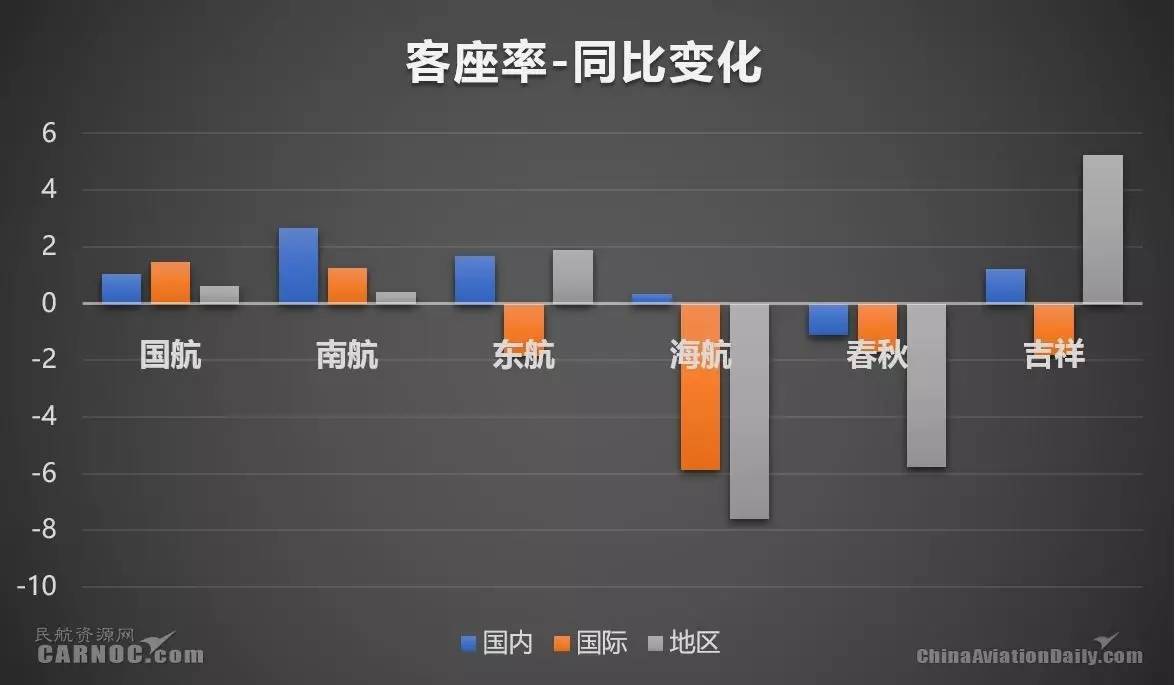

2017年上半年,中国的国际航空市场与地区航空市场发生较大变化,尤其两岸航线与韩国航线受到了较大的影响(详见笔者:半年突破千万 东南亚承接中国赴日韩流失客源)。东航在其半年报中表示“根据市场需求变化,及时调减韩国市场运力,增投日本、国内京沪、沪穗、沪深、沪蓉等商务需求旺盛的高收益市场和东南亚航线的运力”。吉祥在国际航线亦削减运力(详见笔者:半年数据:吉祥航空高增长南京市场迎挑战)。此外国航、南航、吉祥在地区航线削减运力投放。从运力投放占比观察,国航与东航在国际及地区航线投放已接近40%,吉祥航空的国内航线投放比例最高。

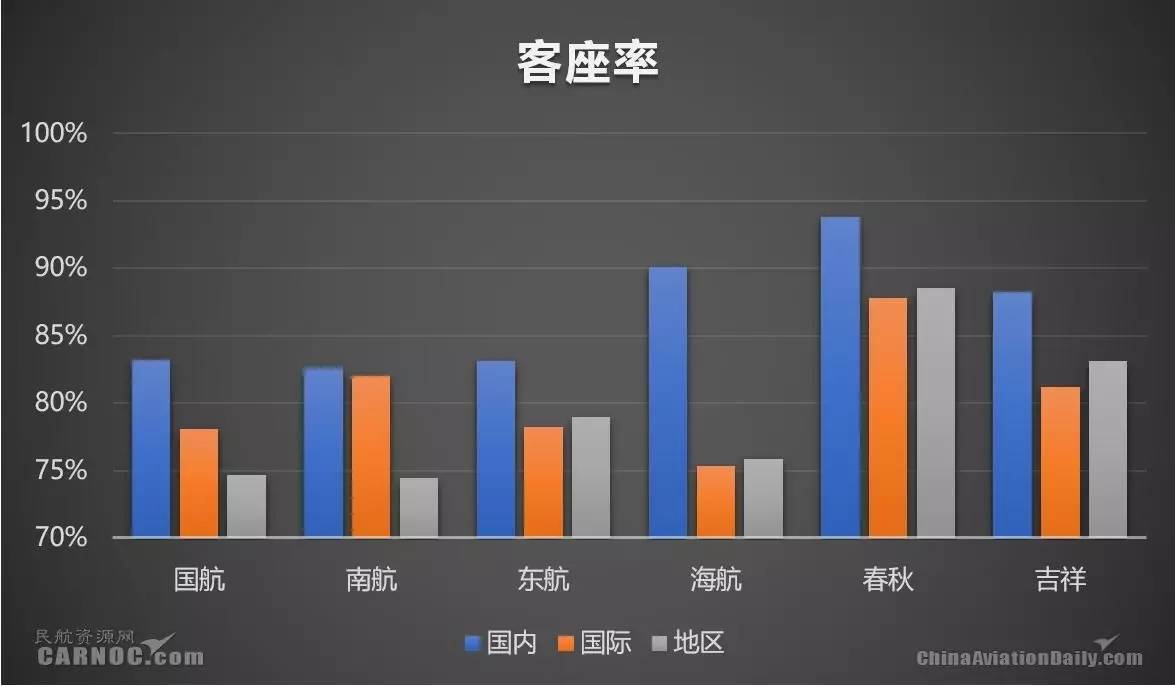

从各公司航班实际执行情况观察,春秋航空客座率仍保持在较高水平。各公司在地区航线表现并不理想,四大航空均未达到80%。值得一提的是,前述几家公司减少了在地区航线的投放后,客座率则同比有所增长,一定程度反映出应对市场变化采取措施取得成效。春秋之外,其它五家航空公司的国内航线客座率均有所提高。

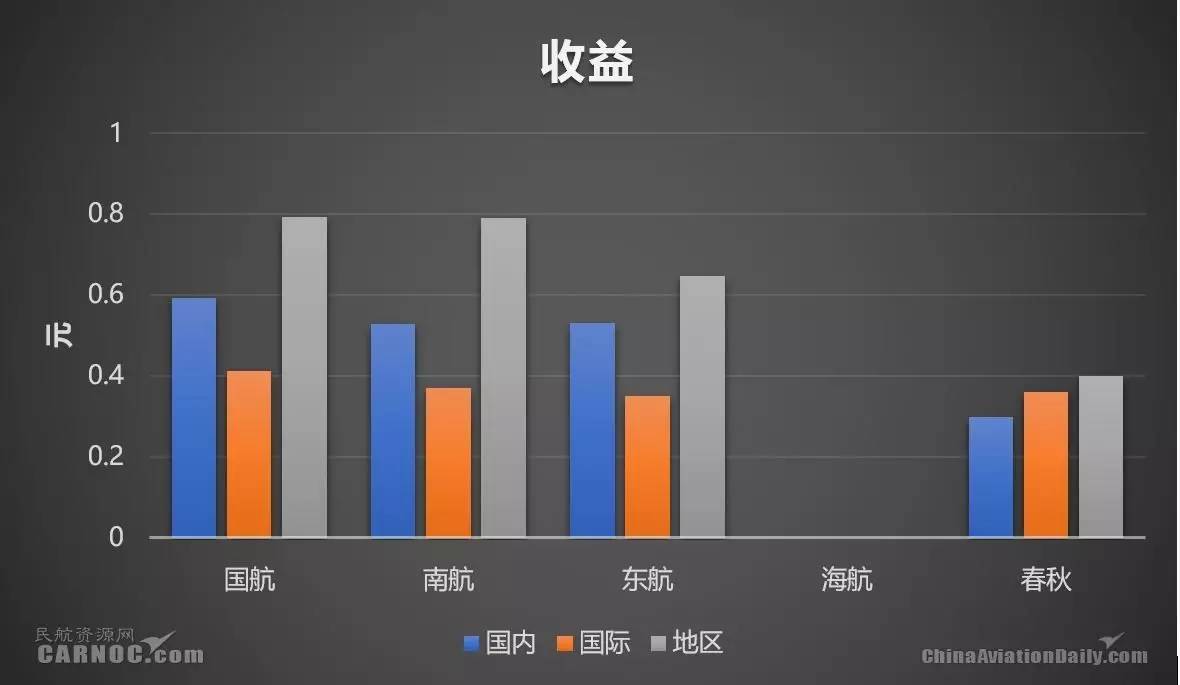

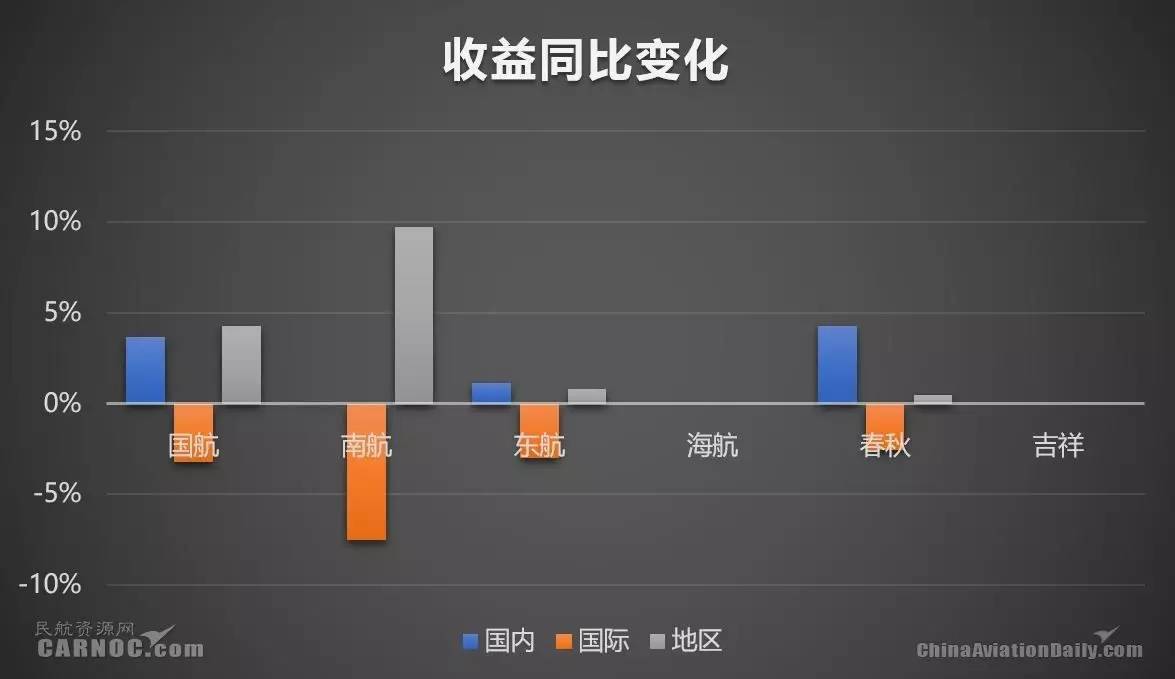

从收益层面观察,地区航线整体规模虽有所缩小,但三大航在地区航线收益均有所提升。国际航线增长放缓的背景下,公布收益数据的四家航空公司国际航线收益均同比下滑。

三大航的国内航线客座率与收益均提升,基本可以反映出国内市场的整体趋势——即国内航线客座率总体提高,国内市场需求旺盛。拥有大量优质稀缺时刻的国航在其国内航线收益高增长也反映出这些机场时刻价值不断提升。

两舱收入有一定增长

国航的半年报显示,其优化国内两舱价格梯度,拓展国际两舱客源广度,带动两舱整体收益水平及收入占比均明显提升,国内、国际两舱收入同比分别上升22%和7%。

东航的半年报显示,其继续加强国际航线的运价和舱位管控并取得较好成效,国际航线头等舱、公务舱销售收入同比增加21.5%,占国际航线客运收入的比例同比增加2.9个百分点。

会员数量持续增长

国航“凤凰知音”会员总数达到4628万人,会员活跃度明显提升,贡献收入同比增加23%。

南航会员总数达到3244万人,同比增长17.5%。

东航“东方万里行”常旅客会员人数达到3146万人,较2016年6月末同比增长14.8%。

春秋公司网站注册用户数已达到2,684万,移动终端应用新增下载量达到1,046万,较去年同期增长约70.82%。

货运市场复苏

国航的半年报显示,2017年上半年货邮运收入为44.87亿元,同比增加7.37亿元,同比增长19.65%。其中,因运力投入增加而增加收入0.71亿元,因载运率提高而增加收入1.61亿元,因收益水平提升而增加收入5.05亿元。

南航的半年报显示,货邮运输收入为人民币41.93亿元,占主营业务收入的比例为7.07%,比上年同期增加人民币10.71亿元,比上年同期上升34.30%。其中货机收入同比增长62.78%,创历史最好经营成绩。

由于东航于2017年2月完成向东航产投转让东航物流100%股权,2017年上半年之营业收入、航空运输收入、货邮运输收入及其他业务收入均不包含自2017年2月起东航物流及中货航等东航物流下属控股子公司的对应数据。东航货邮运输收入为人民币17.74亿元,占其航空运输收入的3.90%。

国航与南航的数据也印证了货运市场大环境有所复苏。

油价上升推动航空公司成本增长

国航在半年报中披露,航空油料成本同比增加39.02亿元,增幅为40.11%,主要是受航油价格上涨影响。

南航的半年报显示,航空油料成本同比增幅为50.13%,主要是受航油价格上涨影响。

东航的半年报显示,航油成本同比增长45.15%,主要是由于平均油价同比增长38.16%。

吉祥航空以“营业成本变动原因说明:2017年上半年较去年同期飞机增多,相应营业成本随之增加,此外上半年的航油价格同比大幅增长,从而导致营业成本的涨幅高于营业收入的涨幅。”表示油价上涨对其影响。

各公司对于油价带来的影响描述一致,油价上升推动航空公司成本增长。

汇兑收益减少航空公司财务费用

国航的半年报显示财务费用为3.14亿元,同比减少29.77亿元,其中,汇兑净收益为12.70亿元,去年同期为汇兑净损失16.98亿元,主要是本报告期内美元兑人民币贬值的影响。

南航的半年报显示财务费用为8.37亿元,比上年同期减少69.61%,主要原因是报告期内人民币对美元发生升值所致,本期产生汇兑收益人民币5.61亿元。

东航的半年报显示财务费用为7.79亿元,同比减少72.13%,主要是由于汇兑损益影响。

吉祥航空并未公布汇兑收益,财务费用为人民币0.612亿元,同比减少20.12%,吉祥航空的财务费用变动原因说明2017年上半年较去年同期产生汇兑收益。

各公司对于汇率带来的影响描述一致,汇兑收益减少航空公司财务费用。

展望下半年,虽然中国航空市场内外部环境仍在不断发生变化,但在暑运、汇率等利好因素的叠加下,航空公司下半年的表现仍值得期待。

扫一扫,关注

扫一扫,关注